こんな悩みを解決できる記事を書きました。

現在は少額投資を強みに利益を上げることに成功しています。

オルカンとS&P500は、新NISAでも代表的な銘柄ですが【ナスダック100】は聞きなれない人もいるかもしれません。

その理由は、オルカンとS&P500に比べてナスダック100は、リターンは大きいのですがリスクもあるからなんですね。

新NISAは長期運用で貯蓄をし、その利益を増やすのが目的ですのでリスクが高い銘柄は避けるべきです。

ですのでナスダック100を購入しようとするのであれば、ある程度のリスクを許容できる人の方がよいでしょう。

とは言っても、失敗しずらい銘柄って分かりずらいですよね・・・

私も最初は何が違うのかよく分かりませんでした。

でも今では自分で調べたりしていく内に、自分の目的にあった銘柄を見つけれるようになりました!

銘柄選びは難しいイメージがありますが、少しでも分かりやすいよう説明していきますね!

また、オルカンとS&P500について詳しく知りたい人は以下の記事を参考にして下さいね。

オルカンとは?メリットとデメリットを解説

オルカンとは?メリットとデメリットを解説

※この記事では将来的な利益を約束するものではありません。過去のデータと傾向をみておすすめしているものです。予めご了承ください。

この記事を読めば、ナスダック100を理解し、新NISAの運用の幅が広がりますよ!

ぜひ参考にして下さい!

このプロフィールは2025年現在のものです!

目次

ナスダック100ってどんな銘柄?

ナスダック100は米国のNASDAQ市場の【時価総額ランキング】で100位に入る銘柄で構成されているものです。

ナスダック100は米国の新興企業を中心とした株式市場です。ニューヨーク証券取引所と並び世界の代表的な株式市場の1つですね!

- 上場している企業はアップル・マイクロソフトなどのハイテク関連やインターネット関連の企業が多い

- 金融業を含んでいない

- ナスダック市場の約7000近くの銘柄の内、時価総額上位100で構成している株価指数である

このように、ナスダック100は新興企業やハイテク・インターネット関連の会社が中心となっており、今後の成長に期待がもてますね!

また、ナスダック100は、時価総額加重平均という方法で算出します。

この方法は株価指数を知りたいときに使われ、S&P500やTOPIXにも使われますよ!

時価総額加重平均は、対象となる全銘柄の時価総額を計算し、基準日の時価総額で割ることで現在の時価総額がどのくらい推移したかを知る方法です。

具体的には、ナスダック100の主な投資先はこのような企業が含まれます。

- マイクロソフト(情報技術)

- アップル(情報技術)

- エヌビディア(情報技術)

- アマゾン・ドット・コム(一般消費財・サービス)

- ブロードコム(情報技術)

- メタ・プラットフォームズ(コミュニケーション・サービス)

※SBI証券 NASDAQ100特集・他を一部参照

有名な企業が多いですね!

ナスダック100は、米国株式を対象としている点でオルカンやS&P500と似ている部分はありますが、銘柄数が違うのが特徴的です。

新興企業が多いだけあって、ハイテク・インターネット関連の企業が多くオルカンやS&P500に似ている部分はありますよね。

要するに、ナスダック100とは、新興企業やハイテク・インターネット関連の会社が中心となっている米国のNASDAQ市場の【時価総額ランキング】で100位に入る銘柄で構成されたものです。

ナスダック100とS&P500との差は

ナスダック100とS&P500の違いは、構成銘柄の数に差があるのでリスクとリターンにも差がでるという点です。

なぜなら、ナスダック100は米国のNASDAQ市場の時価総額ランキングで100位に入る銘柄で構成された株式市場に対し、S&P500はニューヨーク証券取引所やNASDAQに上場、登録している約500の銘柄を時価総額で加重平均し指数化したものだからです。

比べる分母が小さい分、ナスダック100はハイリスク・ハイリターンになってしまいますね。

その他にも、ナスダック100は米国株式の市場率が約30%・S&P500は約80%と違いがあります。

同じ米国市場をターゲットにしてますが、投資リスクが低く米国の経済状況の恩恵を受けやすい分S&P500の方が人気があります!

おさらいになりますが、ナスダック100とS&P500の違いは構成銘柄の数に差があり、その結果リスクとリターンに差がでてしまう点にありますね!

オルカンとナスダック100は何が違うのか

オルカンとナスダック100の大きい違いは運用コストとリターンに差があることです。

他にもベンチマークの違いや、需要度などの差はありますが大きく見てこの2つに差があります。

以下で詳しく見ていきますね。

ナスダック100はベンチマークが異なる

ベンチマークが異なると、そのベンチマークに連動したリスクとリターンになります。

なぜなら、対象としている投資先の数と地域でリスクとリターンに差がでるからですね。

具体的には、ナスダック100とオルカンのベンチマークはこのようになっています。

ベンチマークとは投資をする際に運用の指標とする基準のことです。TOPIXや日経平均株価の指数がベンチマークとなります。

例えば、投資信託で15%損していても、ベンチマークが20%下がったとしたら5%ベンチマークを上回ったと考えれますね。

- ナスダック100 米国のNASDAQ市場の【時価総額ランキング】で100位に入る銘柄で構成されたもの

- オルカン 先進国23ヵ国と新興国24ヵ国の株式市場に上場する大型および中型の株式で構成されたもの

さらに、オルカンは大型株・中型株を対象としているため、世界規模での恩恵を受けることができます。

ナスダック100は米国の強い企業に投資していて、オルカンは全世界の株式に投資しているということですね!

そのため、オルカンは安定して世界経済の恩恵を受けることができますが、ナスダック100は米国を中心とした経済の恩恵を受ける形になります。

ナスダック100は運用コストに差がでる

ナスダック100は他と比べて信託報酬が高めになっています。

信託報酬とは運用時にかかる費用でしたね!

※楽天証券より引用

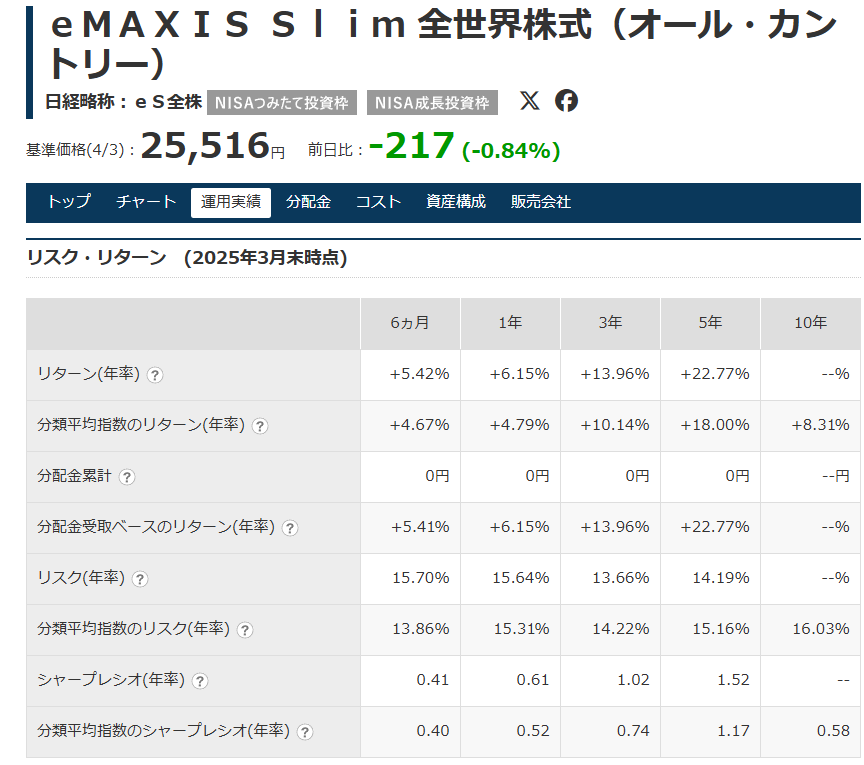

eMAXIS Slim 全世界株式(オールカントリー)では信託報酬が0.05775%に対し、ニッセイNASDAQ100インデックスファンドでは、信託報酬が0.2035%と運用する時の費用が高いことがわかりますね。

約4倍の差があります!

具体的に年間で100万円投資すれば、eMAXIS Slim 全世界株式(オールカントリー)は1日で引かれる金額は174円に対し、ニッセイNASDAQ100インデックスファンドでは1日で引かれる金額は613円になる計算になります。

信託報酬の計算式は信託財産×信託報酬×1.1(消費税)÷365で求めることができますよ!

ナスダック100がずば抜けて信託報酬が高いというわけではないのですが、オルカンやS&P500と比べると少し高いかなって感じがしますよね。

やはり、長期間運用するなら費用は安くおさえれるほうがいいので、信託報酬が高めなのはデメリットといえるでしょう。

結論として、ナスダック100は他よりも信託報酬がかかってしまいます。

ナスダック100はリーターンに差がでる

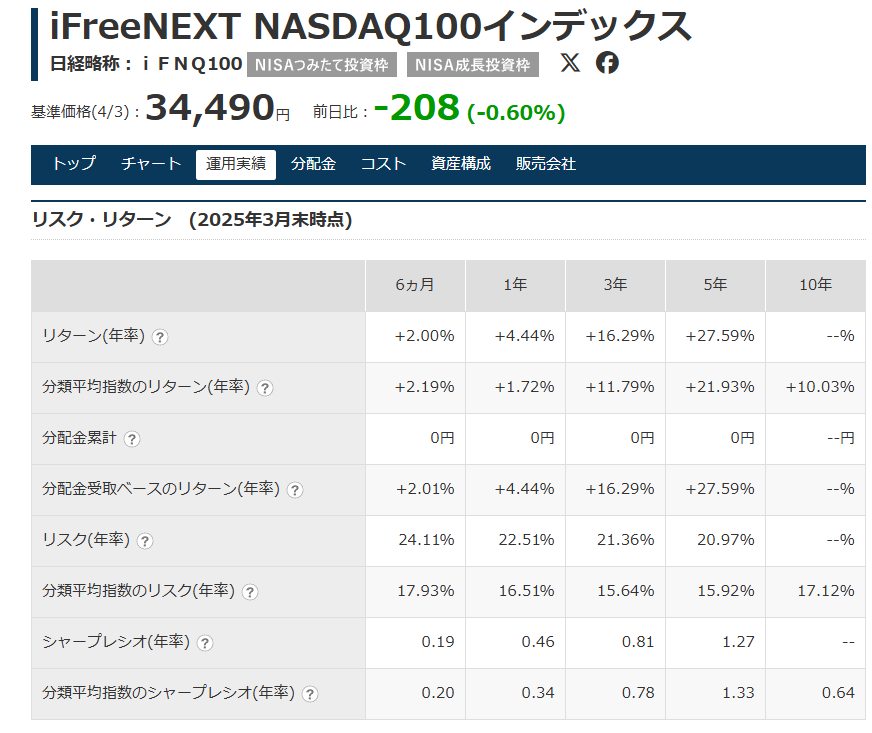

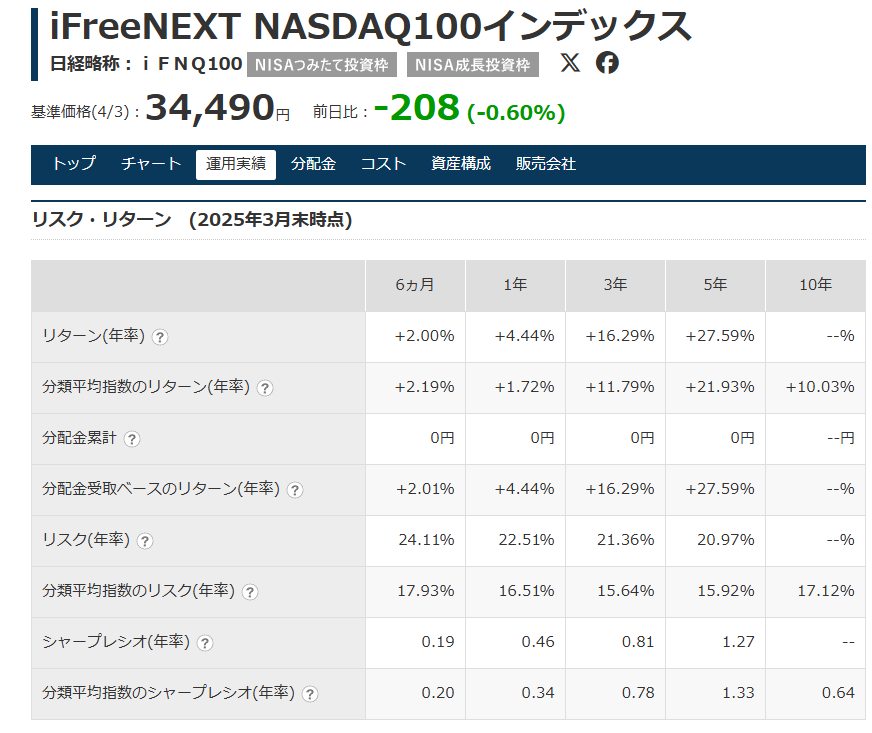

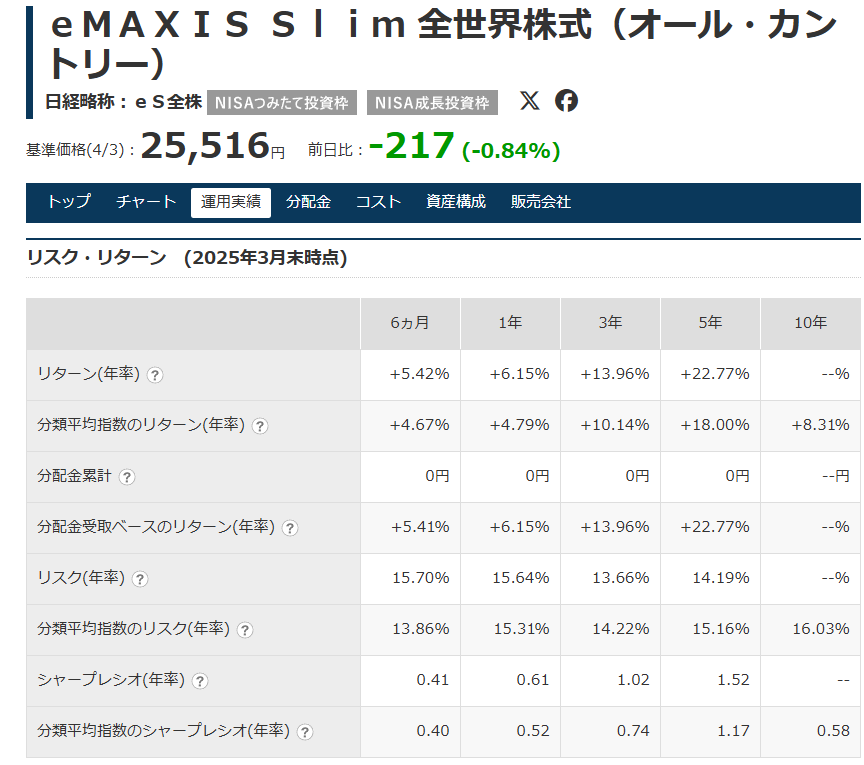

ナスダック100は他より運用コストはかかりますが、その分リターンに差がでます。

- 金融を含まないので、金融市場の下落したときの影響を受けずらい

- 石油やガスセクターも含んでいないので、エネルギー市場の影響を受けずらい

- ハイテク・インターネット関連が多いので、その分野の恩恵を大きく受けれる

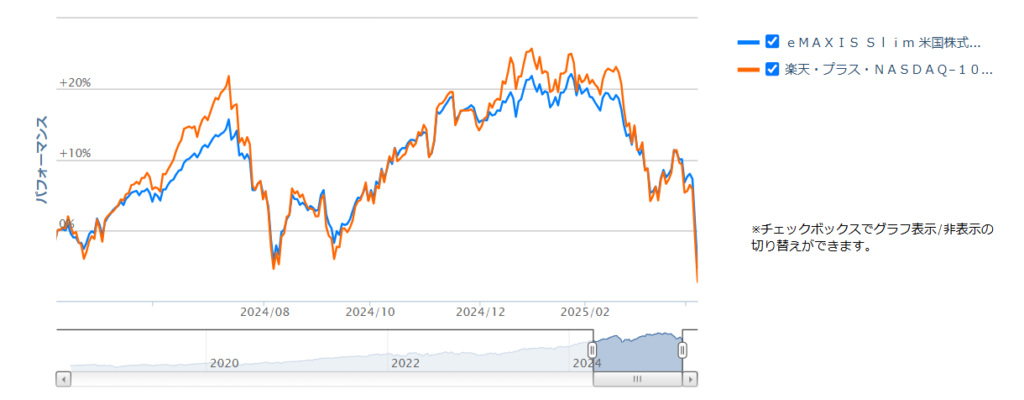

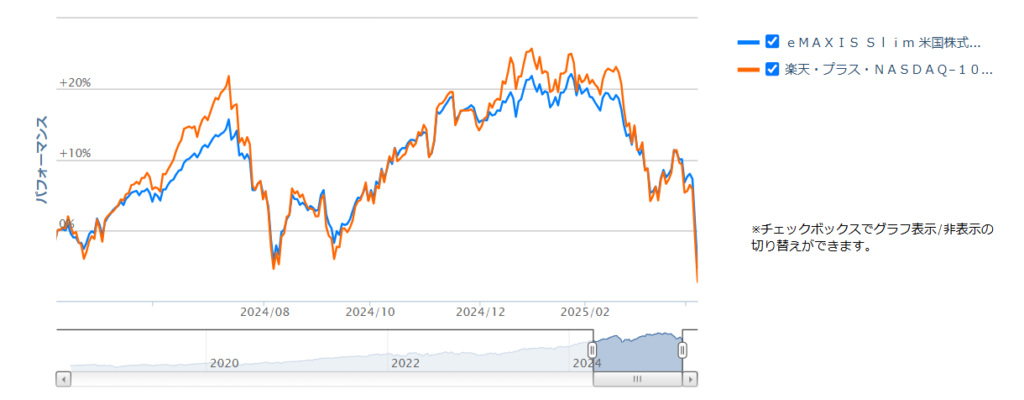

具体的には以下のようなリターンとなっています。

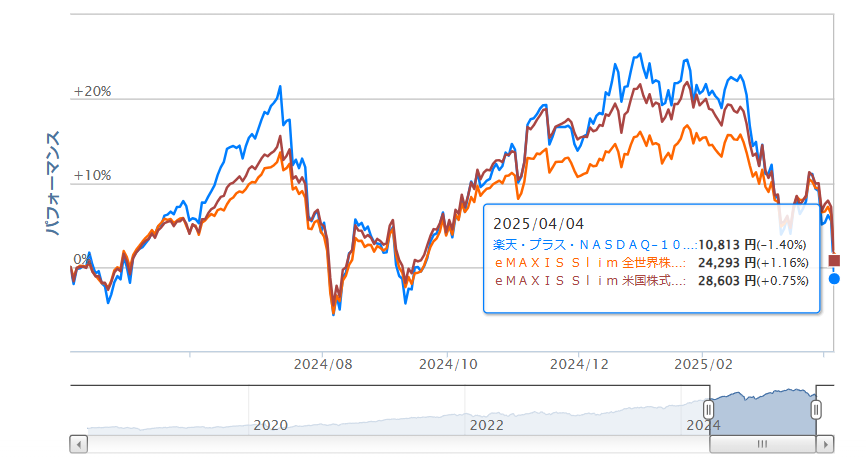

※日本経済新聞より一部引用

明らかにナスダック100の方が大きくリターンが増えているのがわかりますね!

このように、コストはかかるけどナスダック100の方がリターンが大きいという結論になります。

オールカントリー・S&P500・ナスダック100ならどれを選ぶ?

それでは、オルカン・S&P500・ナスダック100ならどれを選ぶのがよいのでしょうか?

結論はオルカンです!

理由はリスクが低いからです。

オルカンで新NISAをある程度分かってきたら、S&P500やナスダック100で分散投資をしてリスクヘッジを行うのが良いでしょう。

S&P500やナスダック100は米国株式を対象としているので購入割合も考える必要があります。

どのくらい米国の経済に期待しているかで購入する割合が変わってきますね。

では、分かりやすく説明しますね!

最初はオルカンがおすすめ!

なぜ最初はオルカンがおすすめになるかというとオルカンは全世界の株式をカバーしているからなんですね。

具体的には次のような内容になってます。

- オルカンだけで全世界の株式をカバーできる

- 世界経済に合わせて自動で投資先の銘柄や国・地域の割合を変更してくれるので自分で考えなくてもいい

さらにオルカンは以下のメリットもあります。

- 購入時手数料が無料

- 信託財産保留額が無料

- 信託報酬の運用コストが低い

結論、オルカンはほったらかしにして長期運用できる銘柄と言えるので、最初はオルカンがおすすめします。

オルカンについて詳しく知りたい方は以下の記事を参考にして下さいね!

米国一択ならS&P500

しかし、世界規模で分散投資するとリターンが少なくなってしまうのがイヤ!と考える人はS&P500がよいでしょう。

なぜなら、S&P500の米国の株式割合は、オルカンよりも多い80%だからです。

つまり、オルカンよりも米国の経済の恩恵を受けることができるので、その分のリターンも大きくなります。

気を付けなければいけないのは、もし米国の経済状況が悪くなってしまった場合オルカンよりも損をしてしまうという点です。

割合が大きいということはリターンも大きいけど、リスクも大きくなってしまうわけですね。

というわけで、今後も米国が世界経済の中心で期待できる!という人はS&P500が良いでしょう。

少し冒険するならナスダック100

理由は、ナスダック100はオルカンやS&P500より、リターンが大きくなる可能性があるからです。

- オルカン銘柄数 世界の先進国・新興国で構成され2900以上の銘柄で構成

- S&P500銘柄数 ニューヨーク証券取引所やNASDAQに上場、登録している約500の銘柄で構成

- ナスダック銘柄数 ナスダック市場の約7000銘柄のうち上位100で構成

このように、分母となる銘柄が少ないのでリターンも大きくなるわけですね!

ナスダック100も注意しなければいけないのは、銘柄数が少ないということは分散投資が少なくなるのでリスクが大きくなってしまうという点です。

必ずしもリスクが大きくなるわけではないので、許容できる範囲のリスクの人はいいかもしれませんね!

結論として、ナスダック100でリスクが発生しても許容範囲であり、リターンの大きさに期待がもてるならナスダック100が良いでしょう。

オルカンとナスダック100の両方の投資は?

オルカンとナスダック100の両方の投資は、米国の経済状況に期待するという観点ならありです。

なぜそうなるのか見てみましょう。

米国株を厚めにするなら手段として有効

結論としてナスダック100は、米国経済を代表する有名な銘柄が多く入ってますので米国経済が今後大きく発展していけばその恩恵は大きいので有効と言えます。

理由はオルカンの米国株の割合は約60%あり、そこに米国の有名企業の銘柄が増えるからです。

オルカンで分散投資してリスクを減らし、ナスダック100で利益を増やすことが可能になります。

注意しなくてはいけないのは、ナスダック100のリスク分がオルカンでカバーできるかどうかです。

その為、購入する割合はとても重要になります。

というわけで、米国の割合を増やしつつ分散投資をするためにオルカンとナスダック100の両方に投資するのは割合を考えればありと言えますね!

メリット・デメリットは

オルカンとナスダック100の両方を購入するときのメリット・デメリットは購入する割合で変わってきます。

リターンとリスクは常に変動するので、メリットは米国経済が成長すればリターンが増え、停滞すればリスクが増えると言ってところですね。

オルカンとナスダック100の特性を見極めて、自分にあったバランスで投資するのが良いでしょう。

ナスダック100のみが危険な理由とは

同じ米国株を中心に投資している【ナスダック100】と【S&P500】のみの投資で、なぜナスダック100のみをおすすめできなかった理由は次の3つにあります!

- ナスダック100はリターンが大きい分リスクも大きい

- ナスダック100はオルカンと比べると手数料が割高

- ナスダック100は分散性が低い

詳しく解説していきますね!

ナスダック100はリターンが大きい分リスクも大きい

結論からいうと、ナスダック100のみをおすすめできない理由は【ハイリスク・ハイリターン】だからです。

オルカン・S&P500と見比べてみても、ナスダック100の値動きの幅が1番大きいのがわかります。

その理由は、ナスダック100の構成銘柄がS&P500と比べると少ないからです。

例えば、1万円を10人が投資したら10万になりますが、1000円を100人投資しても10万円になります。

しかし、10人と100人では1人の負担額が大きく変わりますよね。

このように銘柄数が少ないと、1人の負担額が大きく変わります。

逆に、リターンは大きくなりますよね!

そのため、ナスダック100のみの投資だとリターンも大きくなりますが、リスクも大きくなるわけですね。

ナスダック100はオルカンと比べると手数料が割高

ナスダック100はオルカンと比べると手数料が割高です。

このように、信託報酬がオルカンと比べるとナスダックは割高なのがわかりますね。

ナスダック100のみをおすすめできない理由は、長期運用が目的の新NISAでコストが他よりもかかるからです。

株価が下落した場合もリスクもオルカンより大きいのに加え、コストも多くなったら最悪ですよね・・・

というわけで、ナスダック100のみをおすすめしない理由は他の銘柄よりもコストが割高というわけだからですね!

それも含めてリスクの許容範囲であるという人には、いいかもしれませんね!

ナスダック100は分散性が低い

分散性が低いということは、リスクヘッジが行いずらいといえます。

先にも説明したように、例えば、1万円を10人が投資したら10万になりますが、1000円を100人投資しても10万円になります。

しかし、10人と100人では1人の負担額が大きく変わりますよね。

| 対象地域 | 投資先 | 銘柄数 | |

| ナスダック100 | 米国 | 米国 | ナスダック市場 上位100で構成 |

| S&P500 | 米国 | 米国 | ニューヨーク証券取引所や NASDAQに上場、登録している約500の銘柄 |

ナスダック100とS&P500は約5倍の差がありますからリスクヘッジする差も変わってきますよね。

分散投資する重要性

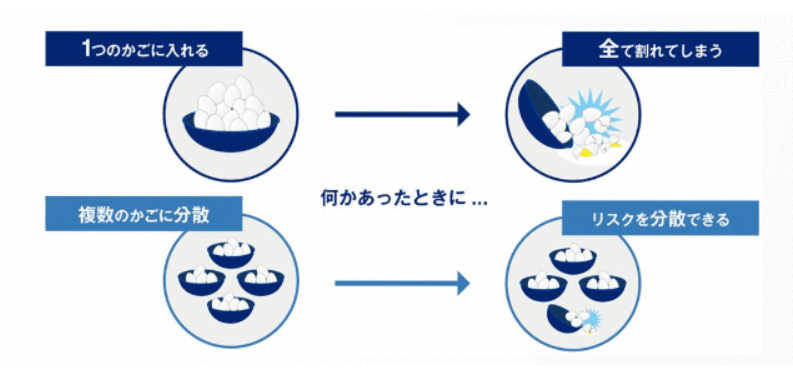

投資の世界には【卵を1つのかごに盛るな】という言葉があります。

※年金積立管理運用独立行政法人 引用

図のように1つのかごに全ての卵を入れていれば、落とした時に全ての卵が割れてしまいます。

しかし、一方で卵を小分けにしてかごに入れていれば、1つのかごの卵はダメになっても他のかごの中のたまごは無事に守ることができますよね。

大切なのは、投資をおこなうときは投資先や買い付け時期などを分散し、リスクヘッジを行うことですね!

ナスダック100で失敗しずらい投資方法

ナスダック100で失敗しない投資方法は、自分のリスクに対する許容範囲で変化します。

あくまでも失敗しにくい投資方法ですので100%失敗しないというわけではないのでご了承ください。

検証1:オルカンとナスダック100を50%ずつ

仮に、オルカンとナスダック100を50%ずつ購入した場合は米国株の割合は約80%程度になる計算になります。

これは、米国に大きく依存していますので米国の経済状況に左右されやすい形になります。

米国株が大きく伸びて、さらに他の株式も上がれば、ナスダック100のコストも補完できる形になりますね!

ただし、米国経済が下落した場合他の株式でカバーできる確率は減ってしまいますね・・・

結論としてこの割合は、リスクを許容できる範囲が大きい人向けでしょう。

検証2:オルカン70%・ナスダック100を30%

今度は、オルカン70%・ナスダック100を30%ずつ購入した場合は米国株の割合は約72%程度になる計算になります。

オルカンを主軸として、ナスダック100で上乗せするイメージですね。

リターンはオルカンより少し上がるといった所でしょうか。

確実なパーセンテージではありませんが、リスクを減らしつつリターンも上げるならオルカンの割合を多くする方が良さそうですね!

というわけでオルカンを主軸として、ナスダック100を自分のリスクに対する許容範囲で組み合わせていくのが良いですね。

おすすめする銘柄

オルカン・S&P500・ナスダック100で組み合わせるならどの組み合わせがよいのでしょうか。

結論として2パターンあります!

投資を始めたばっかりで最初は堅実にやりたいという人は【オルカンとS&P500】!

理由は、全世界をカバーするオルカンを主軸として・S&P500で米国経済の恩恵を受け利益をとる戦略ができるからです。

ナスダック100の方がリターンは大きくなる傾向にありますが、最初から大きくリスクを受けてしまうと心が折れて損切りしてしまう可能性があります。

目的は長期運用で利益を少しずつ出すことですから、焦らず確実に結果をだせる【オルカンとS&P500】がよいでしょうう。

少しリスクがあっても利益を重視したい!という人は【オルカンとナスダック100】がおすすめですね!

こちらもオルカンを主軸としてナスダック100で利益を出す方法です。

このようにナスダック100の方がS&P500よりもパフォーマンスがよいので利益を上げやすくなります。

銘柄を組み合わせるのに重要なのは、同じ対象の投資は避け、異なる動きをみせるものを選ぶことです。

そのため、同じ米国株式を選ぶならオルカンを主軸にするなら値動きが違うナスダック100がよいと考えられます。

結論として、最初は【オルカンとS&P500】で成果を出しある程度の資産形成ができたら【オルカンとナスダック100】でさらに利益を出していく方法がいいですね!

オルカンと他の銘柄を組み合わせるときに気を付けるポイント

オルカンは1つで全世界の株式に分散投資を行いリスクヘッジを行える銘柄です。

オルカンはインデックス投資なので、他を組み合わせるのはリスクを上げ【攻めの投資をする】という点です。

インデックス投資とは、ベンチマークとする特定の数字に連動した運用を目指す投資方法です。

つまり目標指数より大きく離れるような投資をしないので、安定した投資といえますね。

これらを考えると、極論としてオルカンだけでも利益を出すのが可能なんですよね。

しかし、その上でリターンも大きくしたいという人はオルカンに他の組み合わせをするというのもありですね。

繰り返しになりますが、オルカンでけでも利益をだすのは可能ですが、他の銘柄を加えるのは【攻めの投資をする】ということなので、リスクが大きくなるというのを忘れないで下さいね。

まとめ

この記事では【ナスダック100】についての説明をしました。

繰り返しになりますが、【オルカン・S&P500・ナスダック100】の中で投資をするなら、

- 安定した利益を出すなら、【オルカン】のみ

- 安定した利益を出しつつ、さらに利益を上げるなら【オルカンとS&P500】

- 多少のリスクを覚悟で利益を上げるなら【オルカンとナスダック100】

がおすすめですね!

私も最初はオルカンで少額投資をしてました。

結果が目に見えてくるまで時間は少しかかりますが、一定のラインを超えると明らかに増えているのが実感できましたね!

最後にこの記事では、将来的な利益を約束するものではありません。過去のデータと傾向をみておすすめしており、全ての人が利益を出すというわけではありません。

大切なのは、あなたに合った投資方法をすることです。

この記事を参考に最適な投資方法を見つけてくださいね!